【研究報告】長榮(2603)潛龍出海,Omicron將引爆塞港問題?

2021-12-03 12:06

更新:2021-12-07 10:04

快速結論

- 2021年底前塞港問題難解,加以長榮大量新船投入,21Q4淡季不淡。

- Omicron導致疫情反覆、2022年全球運能新增有限,加以ILWU工會談判為潛在隱憂,預期運價修正時點會落在22H2,即便運價修正,修正的幅度可能不如先前所預期的悲觀。長榮在21H2新船逐步交付後,運能增加將有利於2022年市佔率持續擴大,預期長期可望挑戰全球第五大航商的地位。預估長榮2022年EPS 55.65元,預估每股淨值109.23元

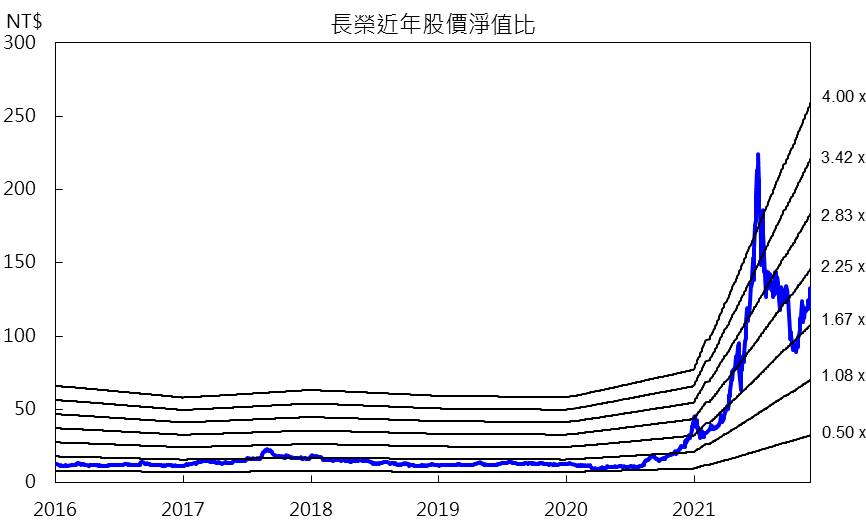

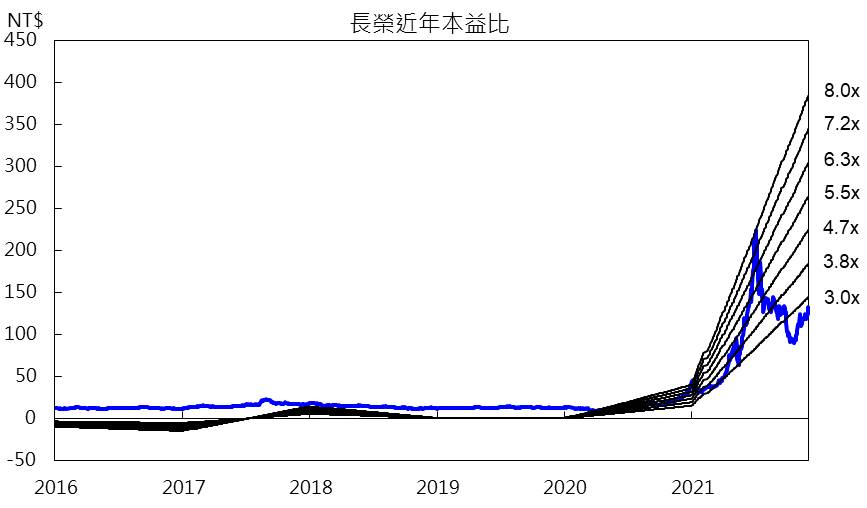

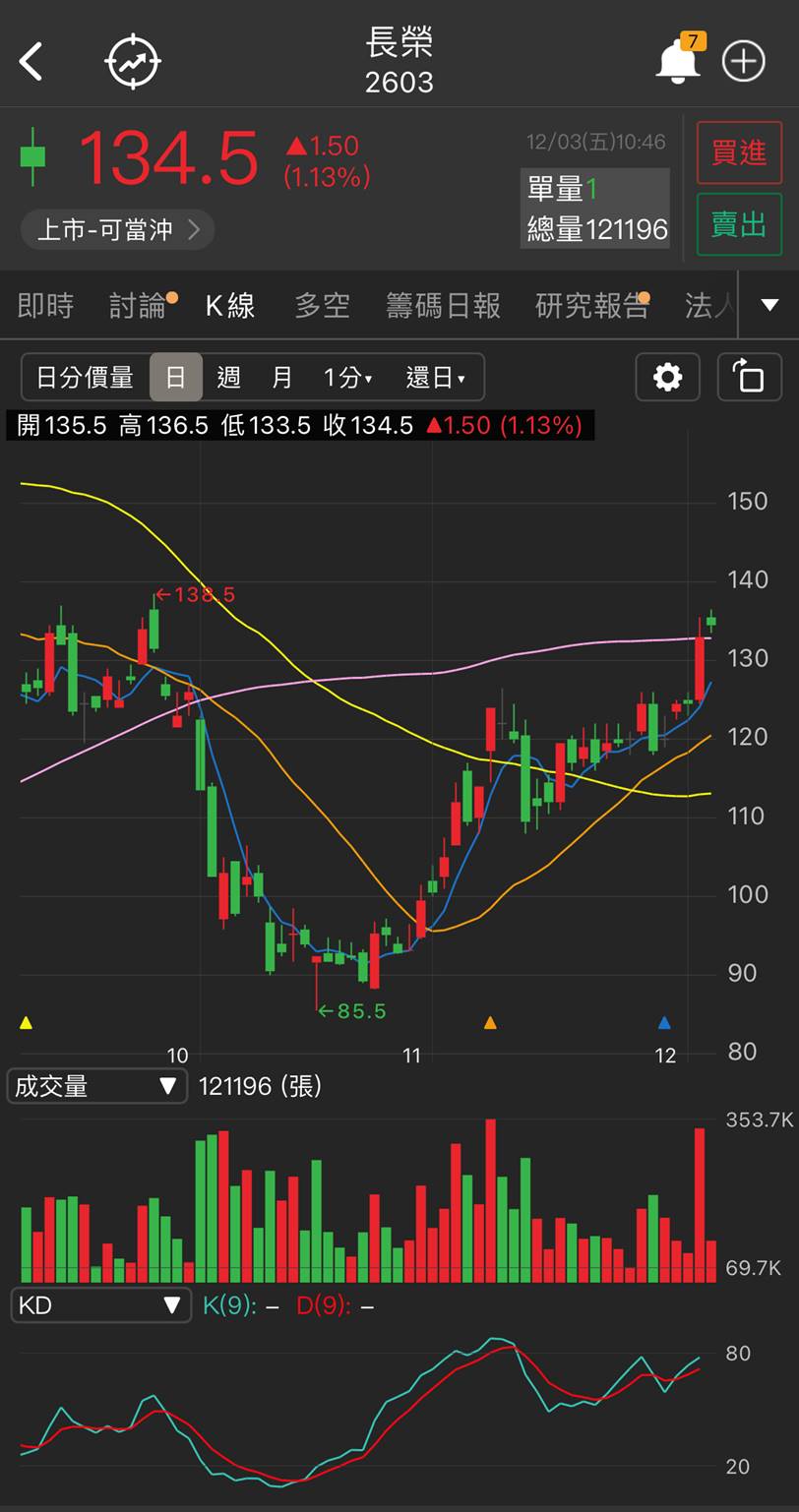

- 長榮股價淨值比(PBR)約1.22倍,評價不貴,就技術面來看,股價在歷經4個月的籌碼沉澱後,底部已打出,建議可逢低布局,預期股價可望朝1.7倍PBR靠攏,投資評等為逢低買進。

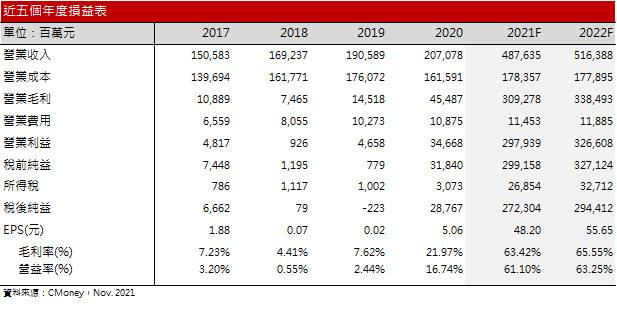

長榮21Q3獲利爆發,擊潰市場悲觀預期

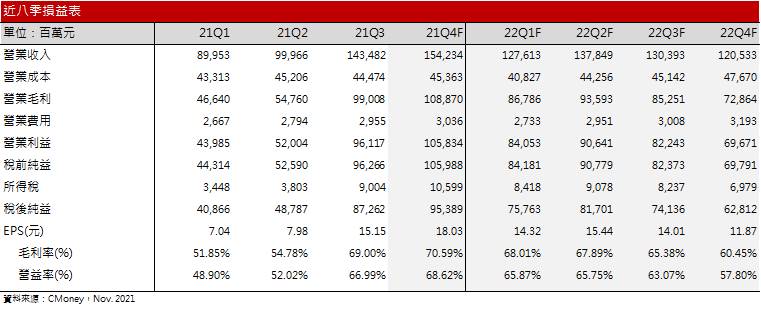

長榮受惠於北美運輸需求強勁,且塞港問題尚未趨緩,21Q3營收跳升至1434.8億元,季增43.5%、年增160.7%,毛利率實際來到69%,遠優於市場先前所預估54~62%的區間,EPS來到15.15元,21Q3獲利表現大幅優於市場預期。

受惠於塞港尚未明顯趨緩,加以長榮運能增加,21Q4將淡季不淡

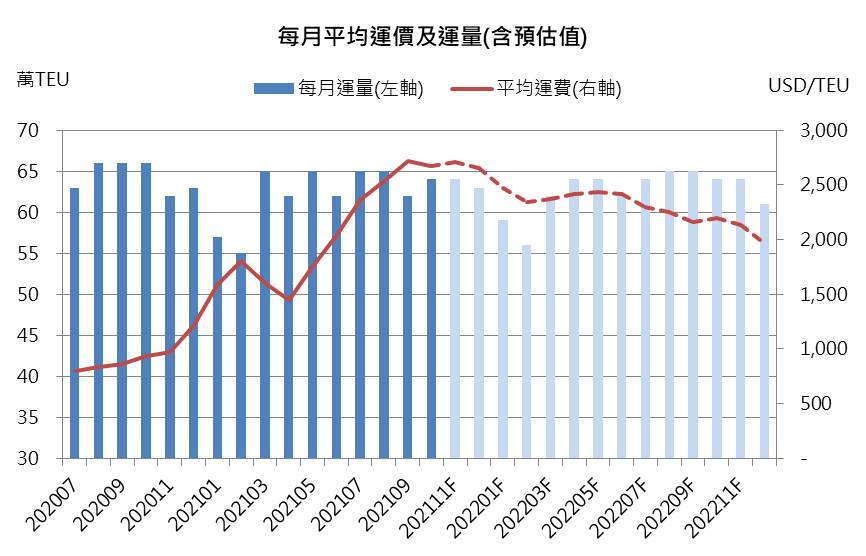

近期由於全球疫情升溫,各地防疫升級,旺季運輸需求強勁下,上週(2021/11/22~26)各航線運價普遍皆微幅上升,SCFI連三周上漲,從各航線艙位利用率來看,歐洲、北美航線艙位利用率維持滿載,甚至近期南美、澳新航線的艙位利用率從先前的90~95%,上升至滿載,顯示近期疫情導致塞港問題加劇,原先第四季將落入淡季的遠洋航線近期也看不出轉弱跡象。

在先前週報【研究報告】08/12貨櫃海運產業週報:貨櫃三雄7月營收再創高,利多出盡?中曾提及長榮在第四季將有大量新船將交付(3艘2,4000 TEU、2艘12,000 TEU、1艘2,500 TEU、5艘1,800 TEU),長榮運能預估將較上半年雙位數增長,在海運需求暢旺、運能持續提升下,我們仍維持先前所預期,長榮第四季營運表現將優於第三季,預估21Q4長榮營收1,542億元,季增7.5%,不過考量第三季獲利優於預期,將毛利率上修至70.6%(前估54.6%),EPS 18.03元(前估15.52元)。

整體而言,長榮受惠於海運需求暢旺,加以下半年大量新船投入,可望帶動2021年營收來到4,876億元,年增135.5%,由於運價較2020年增加將近一倍,帶動毛利率跳升至63.4%,年增41.46個百分點,EPS 48.20元,預估2021年每股淨值64.71元。

2022年Omicron病毒導致疫情反覆,塞港舒緩不易,長榮獲利維持高檔

由於目前運輸需求暢旺,美西港口為加速港口運輸而將航運滯留費用的實施延續至12月,以及美國聯邦海事委員會(FMC)將於12月討論三大航運聯盟壟斷問題,以上利空雖可能對各大航商造成影響,但我們認為影響有限。主因(1)碼頭配備老舊、運作效率低落以及疫情反覆,為影響塞港的核心原因,在以上問題尚未解決之前,塞港問題便難以明顯緩解;(2)三大航運聯盟不存在壟斷問題,實際上至今三大聯盟的市占率,已由先前的100%下滑至70%,其中不隸屬任何聯盟的萬海(2615)更在2021年透過持續加開北美航線掠取三大聯盟的市佔,側面驗證航運業的行業競爭性並不低。

先前週報也提及,2022年的新船供給預估僅2~3%,根據三大航運研究機構Alphaliner、Drewry、Clarlsons的預估2022年仍將存在供給缺口。另外,2022/6由於碼頭工人合約將到期,屆時國際倉儲碼頭工會(ILWU)將與船公司談判,尤其該工會歷次談判作風強勢,經常以罷工達成談判目的,此將可能是2022年塞港問題將加劇的潛在隱憂,或將使零售商提前出貨,以避免貨出不去的窘況再度發生。近期變異病毒Omicron襲來,即便致死率不高,但可以推測將持續限制我們的行動,塞港問題屆時更難以緩解,加上北美庫存仍處在歷史低檔,要將庫存完全補上,預期將歷時至少3~6個月的時間。綜合上述,我們認為塞港問題至少將延續至22H1,預期運價修正時點會落在22H2,且在2022年新船供給有限下,即便運價修正,修正的幅度可能不如先前所預期的悲觀。長榮在21H2新船逐步交付後,運能增加將有利於2022年市佔率持續擴大,預期長期可望挑戰全球第五大航商的地位。

整體而言,受惠於塞港問題延續、運價維持高檔,搭配長榮新船投入,預估2022年長榮營收5,164億元,年增5.9%,毛利率65.6%,EPS 55.65元,預估2022年每股淨值109.23元。

結論

就2022年的展望來看,目前長榮股價淨值比(PBR)約1.22倍,評價不貴。即便2022年運價動能趨緩,長榮憑藉持續擴增運能,輔以佈局節能船隊,將有利於日後擴大市佔,預期其產業地位的提升將有利於股價朝1.7倍PBR靠攏。就技術面來看,股價在歷經4個月的籌碼沉澱後,底部已打出,建議可逢低布局,投資評等為逢低買進。

*本文章之版權屬筆者與 CMoney 全曜財經,未經許可嚴禁轉載,否則不排除訴諸法律途徑。

*本文章所提供資訊僅供參考,並無任何推介買賣之意,投資人仍須謹慎評估,自行承擔交易風險。

文章相關標籤

劉培萱 投資風格以產業基本面趨勢為主,技術籌碼為輔。 喜歡藉由深入分析產業競爭,窺探未來的樣貌。 本專欄的目標為協助投資大眾了解各種產業的細節及可能的未來走向。

- 【台股研究報告】2023年鋼市將呈U型復甦,看好中鋼(2002)Q2後獲利重拾成長!

- 【台股研究報告】貨櫃三雄獲法人買超,2023年貨櫃產業有所轉機?

- 【台股研究報告】華航(2610)前11月客運營收翻4倍,2023年航空產業怎麼看?

- 查看更多文章

最新文章

- 🔐 股市駱哥【台股週報】5/26~5/29週策略規劃

3hours ago

- 2025/5/25 尼克萊周末報告

6hours ago

- 【關鍵時事】川普「大而美」法案恐加劇財政赤字?台美股6大影響一次看!

8hours ago

- 【本週回顧】台股震盪下跌191點,「動能股」卻逆勢大漲55%!

13hours ago

- 【起漲K線週報】關稅陰霾尚未解除,台股本週終結連四紅!(內附20檔潛力股清單)

14hours ago

投資風格以產業基本面趨勢為主,技術籌碼為輔。 喜歡藉由深入分析產業競爭,窺探未來的樣貌。 本專欄的目標為協助投資大眾了解各種產業的細節及可能的未來走向。

想要收藏您喜愛的內容嗎?

加入會員即可收藏