美債不再是無風險投資工具

2023-10-31 12:44

更新:2023-10-31 12:44

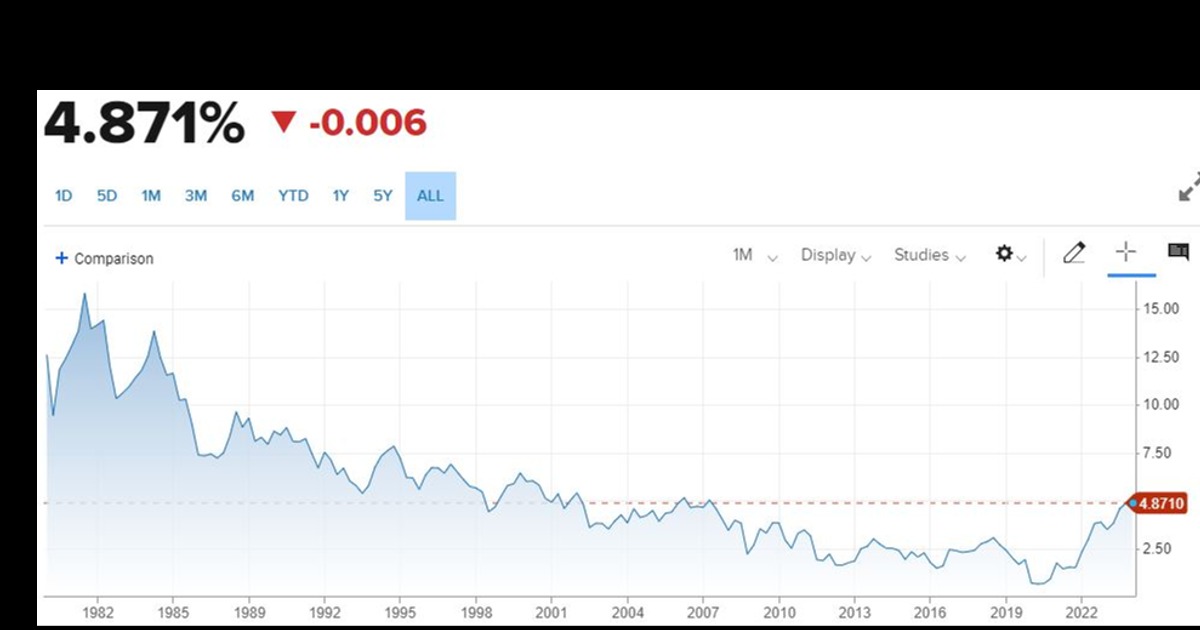

美國10年期公債殖利率日前一度突破5%(上圖),有些人認為是投資價值浮現,但也有人認為這是一個警訊。

美國10年期公債殖利率日前一度突破5%(上圖),有些人認為是投資價值浮現,但也有人認為這是一個警訊。

美國公債長期被視為「無風險」投資工具,因為人們相信美國的經濟、軍事實力穩居全球第一,相信美國政府不會倒債。不過,市場對於美國公債的看法已發生微妙變化,美債投資人開始要求較高的利率補償,而股市投資人也要重新定錨,市場波動風險勢必上升。

在可預見的未來,美國公債仍不會有違約風險,因美國財政部可以不斷發新債來還舊債,而美國國會跟白宮之間長期存在的「舉債上限」政治角力,頂多是造成短暫的「技術性違約」。

不過,美國公債不會違約,並不代表完全沒有投資風險。

2020年新冠疫情爆發後,美國政府史無前例大手筆救市,造成財政赤字爆炸性成長,加上聯準會(Fed)自去年快速大幅升息打壓高通膨,讓美國政府舉債的利息負擔大幅增加,還債壓力越來越大,加上華府的「舉債上限」政治角力不斷,導致信評公司調降美國公債信用評等,投資人逐漸意識到美國公債的投資風險在上升。

在過去數十年的低通膨年代,儘管美國貿易、財政赤字持續擴大,美國公債的投資人顯然不擔心,尤其2008年華爾街雷曼風暴引發全球金融海嘯後,Fed帶頭大買美國公債(QE量化寬鬆政策),更讓全球投資人吃下定心丸,包括中國、日本央行都大買美國公債,儘管當時十年期美國公債殖利率僅1~2%左右。

近年中美關係快速惡化,走向全方位對抗,中國人民銀行(央行)不再熱衷購買美國公債,而中美利差大幅擴大加重人民幣貶值壓力,人行為人民幣護盤還要拋售美元,持有美國公債的部位大幅下滑。

日本雖是美國盟邦,但這兩年日美利差大幅擴大,日本央行為了避免日圓過度貶值,不得不拋售美元,持有美國公債的部位也下滑。

為打壓高通膨,Fed去年不僅大幅升息,也結束2020年以來的「QE無上限」政策,不再購買美國公債,讓美國公債失去一個大買家,並持續縮減公債部位。

美國公債原本最重要的三大超級買家,已全面縮手,擴大舉債不手軟的拜登政府仍不斷加碼發行公債,對利率較敏感的長天期公債乏人問津,十年期公債殖利率一度突破5%,創2007年以來新高,近期雖漲多拉回,但未來仍可能進一步向上突破。

美國公債不再是投資人過去認定的「無風險」避風港,勢必要求較高的利率補償。儘管美國通膨年增率已經大幅下滑,但基層勞動市場供需仍吃緊,結構性通膨壓力持續,中東以巴戰爭若失控將推升油價,Fed在未來半年即便暫停升息,也不太可能降息,利率維持higher for longer已成為定局,投資人要賺長天期美國公債的價差必須很有耐心才行。

雖然美國經濟、軍事實力仍是全球第一強,但美國面臨的內部、外部挑戰也很大,加上全球地緣政治板塊衝撞加劇,投資10年以上長天期美國公債將面臨相當大的不確定性(未來殖利率可能再大幅攀升的變數)。對利率不敏感的短天期美國公債,相對更有吸引力,屬於「低風險高報酬」投資標的,就像是大額美元高利定存。

美國利率維持higher for longer不僅影響美債,也會影響美股,包括企業、個人的舉債成本都明顯上升,而企業買回庫藏股(美股多頭主要驅動力之一)的成本也明顯增加。

此外,近期美國房貸利率衝高到8%左右,房市首購族幾乎消失,換屋族也縮手,Fed快速升息的滯後效應將逐漸顯現,難怪鮑爾日前在公開演講中強調未來Fed的利率決策會更加謹慎。

隨著美債殖利率大幅上升至5%上下,美股的投資吸引力明顯下滑。相對於美債,美股今年表現相當不錯,尤其是財務體質健全、中長期成長動能較強的大型科技股,但很多傳產股、金融股、中小型股表現不佳,強弱分明,台股或多或少也有類似情況,投資人選股及資金控管必須更加審慎。

龔招健 《Money錢》雜誌主筆,希望幫更多人財務自由。

- 台積電扮推手 4家台廠受惠!半導體特化概念股後市看俏

- 2025 Q2投資攻略:川普揮關刀,台股震盪2千點如何精準布局?

- 外資賣超、AI股表現疲弱!大盤震盪趁勢布局低基期股

- 查看更多文章

最新文章

- 【04/29盤中速報】大盤開低震盪翻紅,有望回補跳空缺口?

anhour ago

- 4/29 午盤獵報:馬斯克這句話!機器人族群上攻,和椿(6215)帶頭飆漲停!

anhour ago

- 【個股分析】矽光子雙題材加持,「通訊廠」大漲48.7%。利用動能選股挑出潛力標的!

2hours ago

- 【完整教學】 台股重返2萬點,2步搶先布局潛力股。「它」突破後大漲58.9%!

2hours ago

- 【匯金油整理】比亞迪Q1淨利翻倍,穩居全球電車銷冠

2hours ago

《Money錢》雜誌主筆,希望幫更多人財務自由。

想要收藏您喜愛的內容嗎?

加入會員即可收藏