MJ 財經筆記|如何判斷一家公司「氣」夠不夠長?用 3 個指標,認清它的存活能力!

2022-08-02 16:48

更新:2022-08-02 16:48

現金流 = 生死存亡的關鍵

留得青山在才不怕沒柴燒

2017年初,一下子冒出好多從來沒看過的區塊鏈公司,但過沒多久就聽到一部分公司已經倒閉,一部分公司在維持生存的狀態。

為什麼短短時間,創業公司會有如此般變化?可見,存活能力對公司來說多麼重要。

如果一家公司沒有獲利,他照樣可以營運很久,可是只要幾天沒有現金,公司就不能生存,好比一個人,他全身都很健康,但是心臟不會動,因為沒有血液流通,當然就斷氣啦!血液流通之於人體,就如同現金流之於公司,有足夠的現金就不會斷氣,而且這口氣要愈長愈好。也因此,經營者管理現金流,就等於是在管理公司生死存亡的關鍵,留得青山在,不怕沒柴燒。

即便景氣不佳,獲利衰退,只要現金管理得當,氣夠長,公司不倒,就有機會在景氣回溫時持續替股東創造好報酬。

如何知道一家公司的氣夠不夠長?

有 3 項重大指標

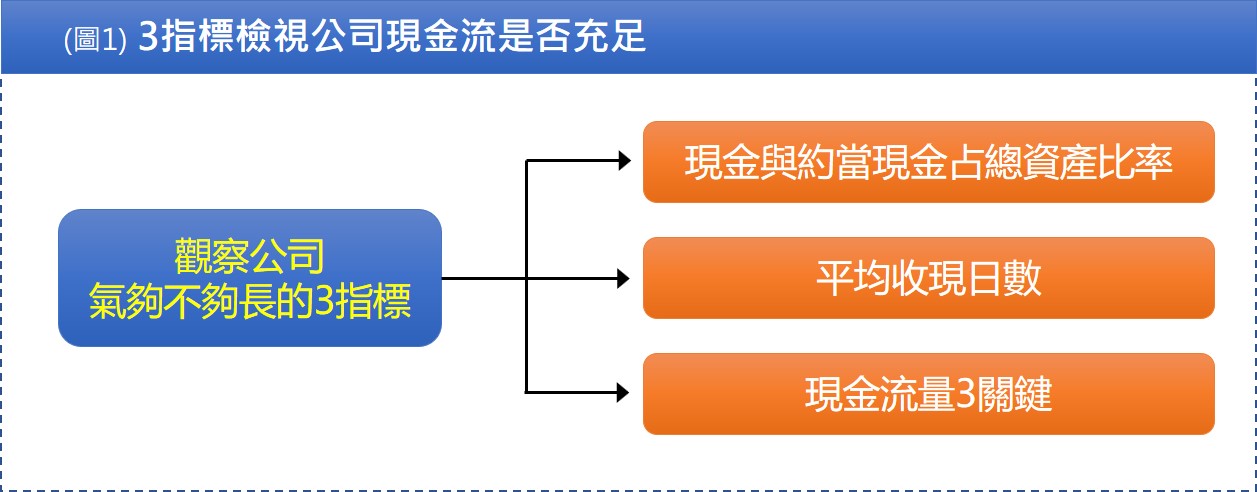

依據重要性來看,包含:

① 現金與約當現金占總資產比率:是否能安全度過緊急危機時刻的要素。

② 平均收現日數:賣出東西後,能否及時收回現金的指標。

③ 現金流量3關鍵:包含現金流量比率、現金流量允當比率、現金再投資比率3個關鍵,是公司夠不夠自給自足、還債的指標。

接著,我們先來聊聊第一個指標:現金與約當現金占總資產比率

首先來看「現金與約當現金占總資產比率」,這是公司存活能力中最重要的指標,如果該項比率連續3年大於25%,就可以在存活能力的項目中得到70分!現金與約當現金占總資產比率的計算公式為:

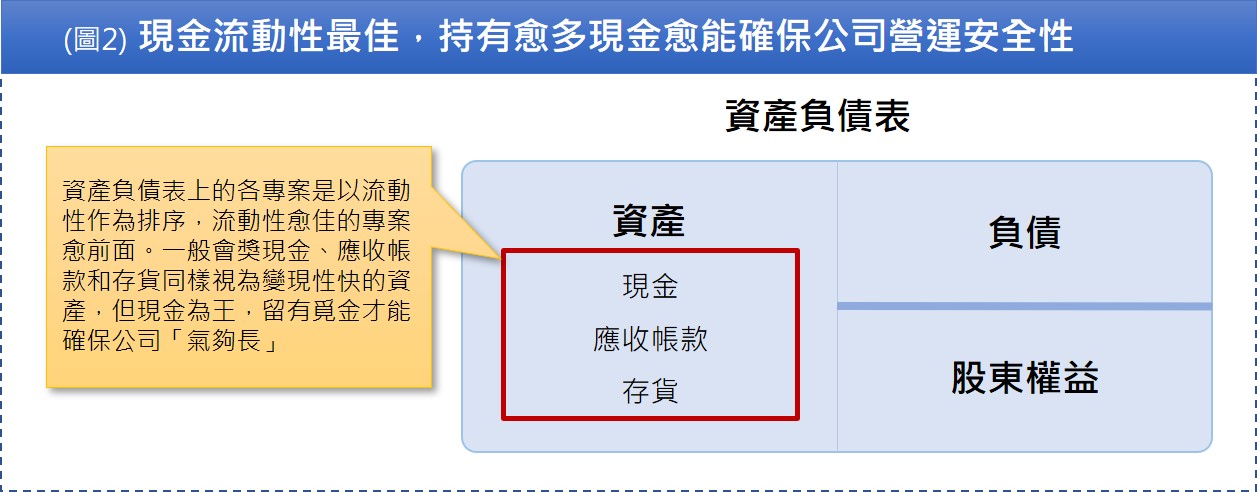

也就是「現金與約當現金」占「總資產」的比重。現金與約當現金的數字,投資人可以在資產負債表,左側資產部分的「現金」或「現金與約當現金」查得,並看到其占總資產的比率。

所謂的約當現金又稱為「現金等價物」,指的是短期(通常指的是90天以內)且具有高度流動性的投資,具有可隨時轉換成現金,或是即將到期、利率變動對其影響小的特性,因為變現容易、交易成本低,因此可視為現金。

其實,細究資產負債表上的資產專案,常見的有現金、應收帳款、存貨、不動產、廠房與設備等,但不是每個數位都愈大愈好,其中只有現金愈多,風險才真正愈小。試想,如果一間公司幾乎沒有現金,資產全部是存貨,但市場對這項商品的需求極低,因此銷售狀況差,當遇到公司需要現金,滿手賣不出去的存貨無法立即變現,根本沒辦法替公司救火。又或者資產多為應收帳款,也有錢收不回來變成呆帳的疑慮,同樣無法在緊急時刻幫上忙。

因此,一間好公司,其手頭上都會有一定比率的現金與約當現金。透過大量觀察好公司的財務資料,可以發現好公司的現金與約當現金占總資產比率通常都大於25%;但也有例外的情形,如果公司天天收現金,則可以允許該比率降低,最起碼要大於10%;反之,如果是燒錢的資本密集行業,比如互聯網公司,該比率不僅要大於25%,而是要愈高愈好。

對於氣夠不夠長的第二個與第三個指標,我們下次再找機會來聊聊吧~

文章相關標籤

MJ 林明樟 兩岸企業指定度最高的財報講師 2012年創立《超級數字力》課程品牌,至今累積超過 2 萬名學員、擁有兩岸多項教學專利,曾任多間上市櫃大型公司企業講師,授課對象包括:COSTCO、Citibank、LG、PUMA、統一集團、雀巢等超過200家全球知名企業。 2022年與SAT.Knowledge合作,線上課程學員破萬,締造台灣募資紀錄。亦出版過《用生活常識就能看懂財務報表》等4本著作,連續 6 年獲選博客來網路書店 Top 100 暢銷書作家。

- 公司有沒有做假帳?用財報找出線索!

- 超級數字力大改版,幫助你提升職場、人生的關鍵決策力

- 查看更多文章

最新文章

- 2025/4/20尼克萊周末報告

anhour ago

- 中鼎(9933)美國投資踩雷,連吞 2 根跌停!最新每股淨值分析報告

3hours ago

- 全息人生庫存對帳單(Day44)更新|連續配息排行|潛在價值紅字|存股計算機佈局

3hours ago

- 【美股宏觀】二個風險、一個機會,美股不像會很快重返牛市?

3hours ago

- 【宏觀情勢】型態面仍未改善!嚴控持股防範風險

4hours ago

兩岸企業指定度最高的財報講師 2012年創立《超級數字力》課程品牌,至今累積超過 2 萬名學員、擁有兩岸多項教學專利,曾任多間上市櫃大型公司企業講師,授課對象包括:COSTCO、Citibank、LG、PUMA、統一集團、雀巢等超過200家全球知名企業。 2022年與SAT.Knowledge合作,線上課程學員破萬,締造台灣募資紀錄。亦出版過《用生活常識就能看懂財務報表》等4本著作,連續 6 年獲選博客來網路書店 Top 100 暢銷書作家。

想要收藏您喜愛的內容嗎?

加入會員即可收藏