【研究報告】小眾記憶體龍頭旺宏(2337):受Switch、5G、車用帶動,下半年挑戰歷史新高!

2021-08-03 15:16

更新:2021-08-07 11:20

圖/Shutterstock

結論

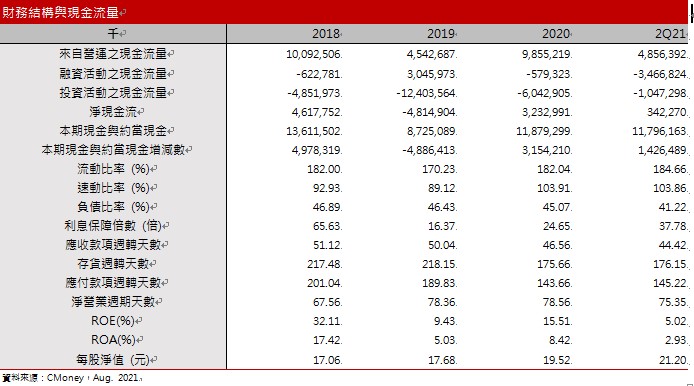

旺宏21H2受惠Switch 銷售旺季帶動ROM放量及NOR/NAND Flash終端需求旺盛,且今年大廠並無新增產能下,可望量價齊揚,預估旺宏2021年營收485.26億元,YoY+21.92%,EPS 4.34元,YoY+49.65%,獲利可望創近年新高。展望2022年,雖受到晶圓代工營收下降影響,但記憶體大廠未大幅產能擴張下,供需吃緊情況有望延續,加上打入車用供應鏈帶動NOR/NAND產品組合的優化有望填補缺口,使營收仍小幅增長,511.58億元,YoY 3.97%,毛利率進一步提升至40.77%,EPS 5.25元,再創歷史新高。

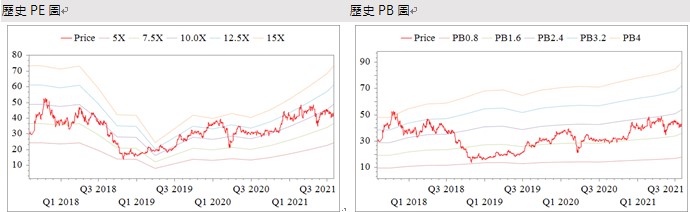

旺宏股本為178.7億元,近3年發放股利各1.2元(殖利率約3.5%),以當前股價來看,屬中殖利率股。21Q2每股淨值21.2元,以目前股價44.1元來看,股價淨值比(PBR)約2倍、本益比(PER)13.65倍,相較於歷史處於均值,而因記憶體後市展望樂觀,認為有望挑戰區間上緣3倍,因此給予逢低買進評等。

5月國內新冠疫情爆發,本土進入三級警戒造成市場恐慌,一度拖累旺宏股價跌破年線,所幸年線發揮支撐作用,隨後並反彈至3-4月平台整理區。而在5月下旬之後,旺宏股價在資金排擠效應下呈現橫向的窄幅震盪,投資人久盤不耐後,7月中旬賣壓大舉釋出讓股價跌破短均。觀察公司股價7月下旬之後在年線前止步,並逐漸打出短底型態,隨著21Q2亮眼的季報數據出爐,加以記憶體市況續揚,預期2021年獲利將創近年新高,2022年動能可再延續。在基本面支撐下,外資、投信買盤已有回升,預期將有助後續股價突破6/25黑K上影線的壓力,操作上,拉回短均附近仍可伺機偏多,區間因應。

旺宏,小眾記憶體的龍頭製造商

旺宏(2337)1989年成立於竹科,是記憶體IDM(垂直整合製造)廠,講到記憶體,大家可能會聯想到昔日被稱為四大慘業的DRAM(揮發性記憶體的一種),然而旺宏並不生產DRAM,其專攻記憶體市場小眾族群 - 非揮發性記憶體(ROM、Flash),非揮發性記憶體的特色就是當電源關閉後,其資訊儲存內容不會消失,因此可當成像硬碟一樣的資訊儲存元件,旺宏目前共有12吋、8吋、6吋晶圓廠各一座,皆位於竹科,其中6吋廠因負責晶圓代工業務,利潤率較不佳,預計於Q3出售。

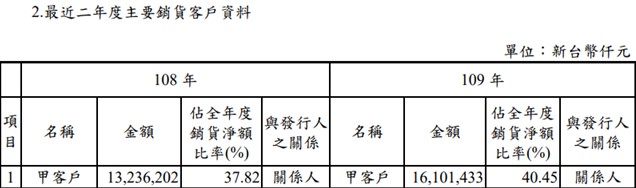

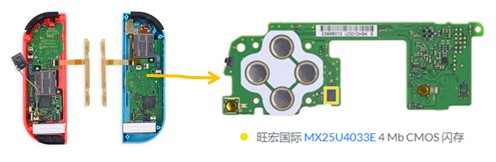

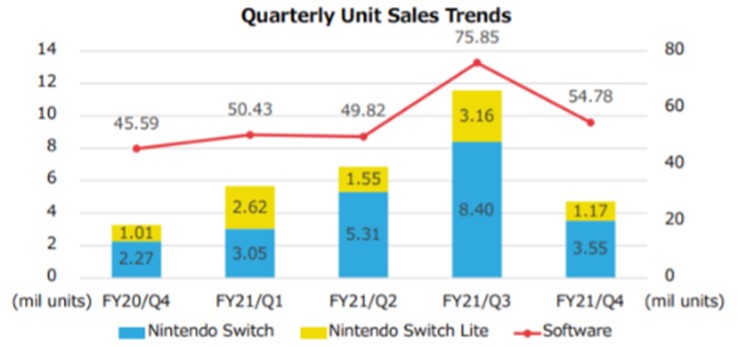

旺宏是世界最大ROM(唯讀記憶體)製造商,市佔率超過五成,與策略性客戶任天堂(Nintendo)關係良好,多年來都是任天堂ROM的主要供應商。近年任天堂Switch及遊戲卡匣熱賣,旺宏ROM營收亦隨之成長,在Switch創下銷售新高的2020年,光對任天堂的銷售就佔旺宏營收的四成,因此旺宏常被稱為Switch概念股。2020產品組合為ROM 41%、NOR Flash 42%、NAND Flash 10%,其餘為晶圓代工7%。

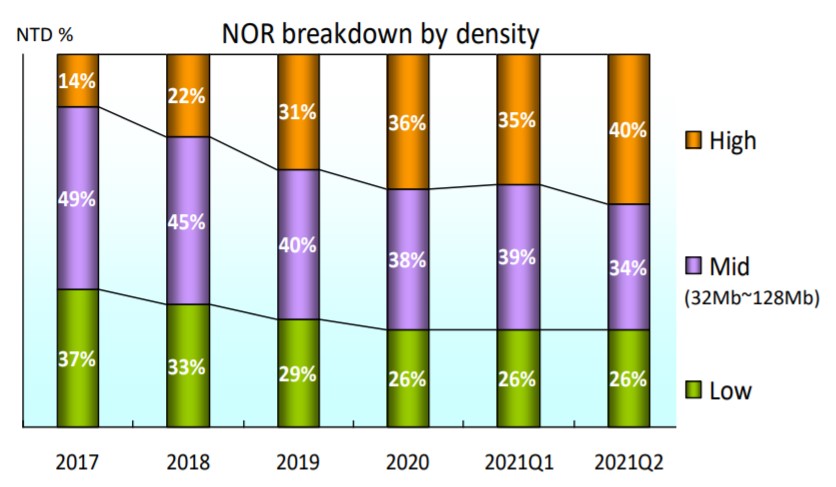

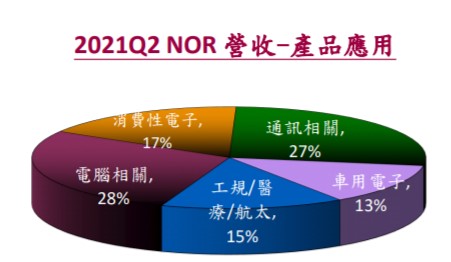

旺宏另一主要營收來源為NOR Flash,NOR Flash雖僅佔整體記憶體市場的3%,但其為利基市場,且旺宏在業界技術領先,已量產55奈米,相較於另一產品NAND,其容量較小,但具備更快的資料讀取速度,加上高穩定性、低耗能的優勢,更適合用在5G基地台、IoT物聯網、OLED與車用領域,而旺宏及華邦電(2344)為NOR Flash市場前兩大廠商,市占率各約26%,其它競爭對手主要為Cypress、兆易創新(Gigadevice)、美光(Micron)。

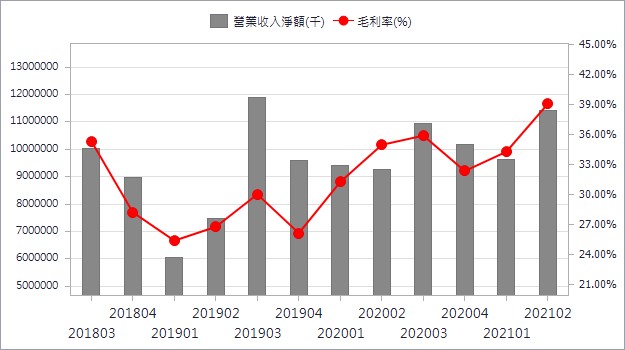

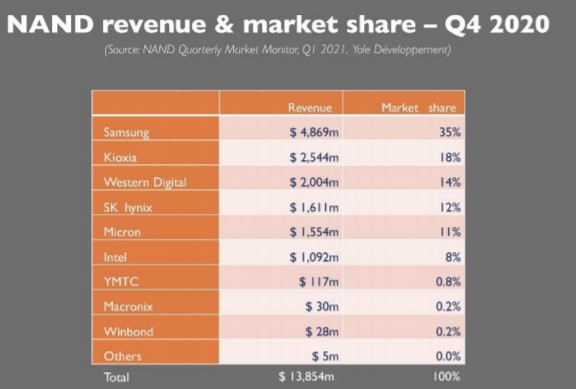

2020占營收一成的NAND Flash因具有成本低、更高的儲存容量,在記憶體市場的份額僅次於DRAM(大約是DRAM的4/5),全球主要供應商為Samsung、Kioxia、美光(Micron)等,旺宏佔比不到1%,同樣也為利基導向,其終端市場應用主要為NB、伺服器、5G手機、筆電,近年則加速研發容量更高的3D NAND以擴展應用層面。20H2開始受惠宅經濟及遠端商機帶動伺服器、5G 基地台、醫療設備、車用等市場對NOR Flash 的需求上升,旺宏創下全年營收新高。2020營收398億元,YoY+13.39%,毛利率33.7%,營業利益率14.7%,業外損益-0.25億元,稅後EPS 2.9元,YoY+19.57%,外銷比重約八成。

旺宏在7/27法說會宣布已通過415億的資本支出,將用來蓋5B廠,產能大約為現今12吋廠的2倍,用於生產高階NOR/NAND Flash,預計於23H1量產並貢獻營收。此為旺宏近年來最大筆的資本支出計畫,因旺宏開發的48層3D NAND已獲得任天堂認證,且訂單已在手。即使新廠會增加往後數年的折舊費用,但由於產品屬於高階,預計2023新產能開出後,較高的單價與毛利將可進一步優化長線公司的產品組合,進一步拉抬營收與毛利率。

旺宏產品組合優化,21H1淡季不淡,年增12.66%,EPS 1.54元

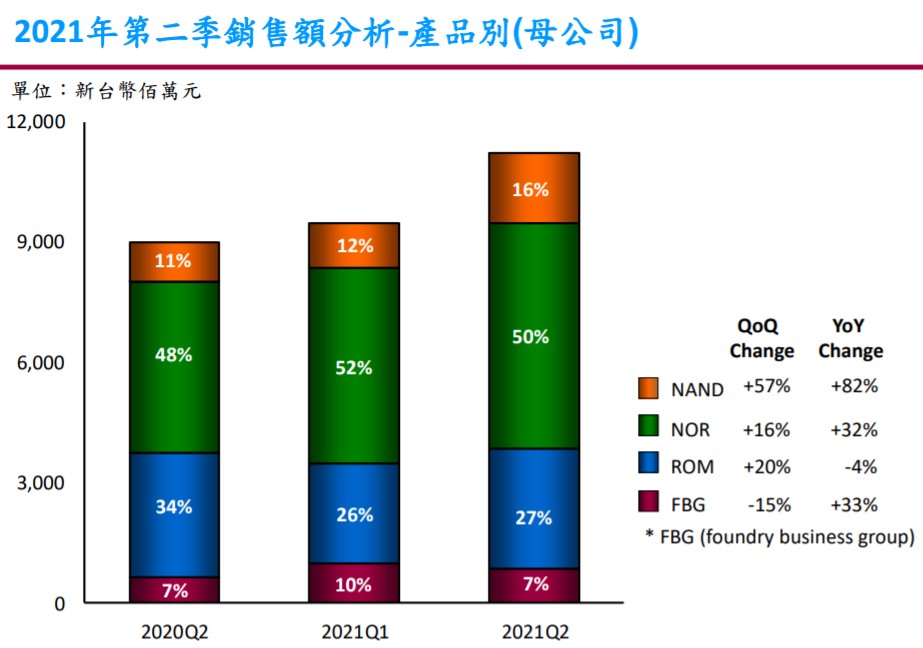

上半年為旺宏傳統淡季,然受惠對高容量NOR及NAND的需求強勁、中美貿易戰下中芯遭到制裁而影響NOR出貨,以及全球晶片荒致部分廠商將產能挪給車用晶片下,Flash市場供不應求,旺宏出貨量價齊揚,NAND及NOR的營收佔比來到65%的新高,挹注毛利率,Q1受存貨跌價損失約0.48億及匯兌1.77億不利因素,營收96.27億元,QoQ -5.24%,YoY +2.25%,毛利率34.3%,營業淨利11.68億元,營益率 12.1%,業外損失1.7億(主要是匯兌損失),稅後淨利9.16億元,EPS為0.52元。Q2受資料中心、5G、伺服器及車用電子需求,整體產能吃緊狀況延續,高密度NOR佔比來到四成,19nm SLC NAND(較高等的NAND)佔比也升至47%,進一步帶動旺宏三率三升,營收創同期新高114.26億元,QoQ +19%,YoY +23%,毛利率39.1%,營業淨利23.05億元,營業利益率 20.2%,其中來自業外損失1.31億(主要是匯損),稅後淨利19.25億元,EPS為1.04元,QoQ +119%,YoY +55%,Q2毛利受惠存貨跌價損失迴轉約2億,抵銷業外受匯兌影響的-1.31億,整體獲利表現亮眼,超越市場預期。

旺宏NOR Flash研發有成,車用市場再下一城

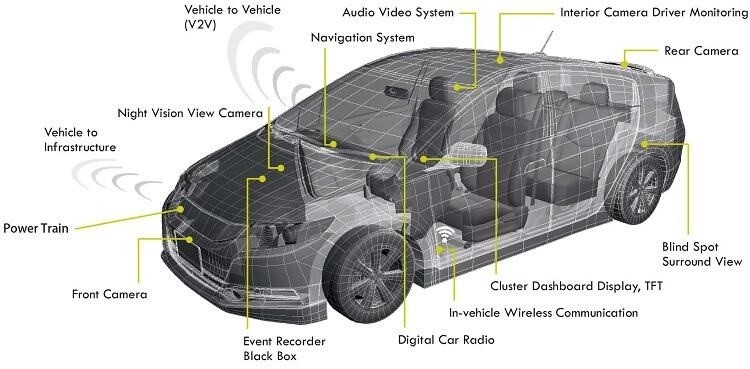

受惠於電動車、自駕系統的驅動,車內包括ADAS(先進駕駛輔助系統)、娛樂系統、儀表板、變速箱、電池模組等都會用上NOR Flash,尤其當儀表板轉換成電子式之後,整體需求量更是有所提升。旺宏在150、110、75及55奈米等成熟製程的NOR Flash上皆取得了AEC Q100(可視為打入一級車電大廠供應鏈門票)的認證,而安全性Armorflash 已通過車規認證並進入量產階段,產品也已漸漸打入一線車廠,預計營收占比將提升,21Q2車用NOR佔比來到整體NOR的13%,QoQ +14%,YoY+51%,中長期來看,車用供應鏈較封閉,成為供應商有望維持較穩定的出貨,樂觀看待旺宏利基地位將更加穩固,管理層亦預計21年底將成為車用NOR Flash第一大廠。

Switch OLED Q4開賣,預估帶動旺宏ROM出貨維持去年水準,21H2旺季續旺:

旺宏ROM營收和Switch的銷售量相關性高,而Switch的銷售旺季為下半年,特別集中在Q4,因此旺宏ROM的出貨集中於Q3,而隨2020年任天堂Switch創下逾2800萬台的銷售新高,帶動旺宏全年ROM營達到163.38億元,YoY +19.8%。展望今年度,雖任天堂年初時預估21Q2-22Q1 Switch銷售量將年減-11%,然近期任天堂無預警宣布Switch OLED版本將在十月初開賣,加上下半年多款經典遊戲如薩爾達傳說、魔物獵人等開賣,可望帶動銷售超越預期,且考量過去任天堂之銷售預測較保守,及今年已大幅上調銷售量預測下,預期任天堂全年Switch銷售量仍可望維持去年水準,帶動旺宏下半季ROM出貨維持與去年相近之水準,21Q3 ROM營收可望達到去年同期水準,全年營收旺季續旺。

NOR Flash 供需仍緊且近兩年無大幅產能擴張,21H2漲價勢在必行:

20Q4受貿易戰禁令影響,造成旺宏無法供貨給第三大客戶華為,但受惠宅經濟效應,加上伺服器、5G基地台、醫療設備、車用電子等市場對於高容量NOR的需求,快速補上華為訂單缺口,因此營收仍達標百億大關,101.57億元,僅較20Q3旺季季減7.29%,比市場預期為佳。而隨著 iPhone 12 的熱賣,使得 OLED 需求量大增,而需要儲存 OLED 色彩參數的 NOR Flash 跟著供貨吃緊之外,近年流行的 TWS 真藍芽無線耳機每一支都需要搭載 NOR Flash 記憶體,加上原本伺服器、5G基地台、醫療設備、車用電子對於NOR的需求增加,且受中芯(兆易創新代工廠)遭美制裁影響NOR Flash供給量,20Q4起NOR Flash供不應求,價格因而上揚。

NOR第三大製造商-中國的兆易創新(Gigadevice)是前四大NOR廠商中唯一一間Design house,亦即只負責設計,生產外包給晶圓代工廠,而兆易創新的主要代工廠中芯去年Q4受到貿易戰禁令影響出貨,造成NOR Flash供應出現了近10%的缺口,而近期雖兆易轉單至另一晶圓代工廠華虹,但因利潤考量,把部分記憶體產能挪至生產利潤較高的MCU(微控制器),因此供給依舊吃緊。而觀察旺宏、華邦電兩大巨頭對NOR的擴產也預計23年才開始放量,前四大供應商目前亦無擴產打算(即使現在擴廠也要約1~2年才能開始營運),因此21H2上漲格局不變,漲價幅度可達約10%,旺宏亦預估到22年NOR Flash都將是供不應求的局面。退一步來說,即使兆易產能真的回到NOR,和專注於發展高密度NOR(55nm)的旺宏利基亦有大不同,推估旺宏受到的影響有限。

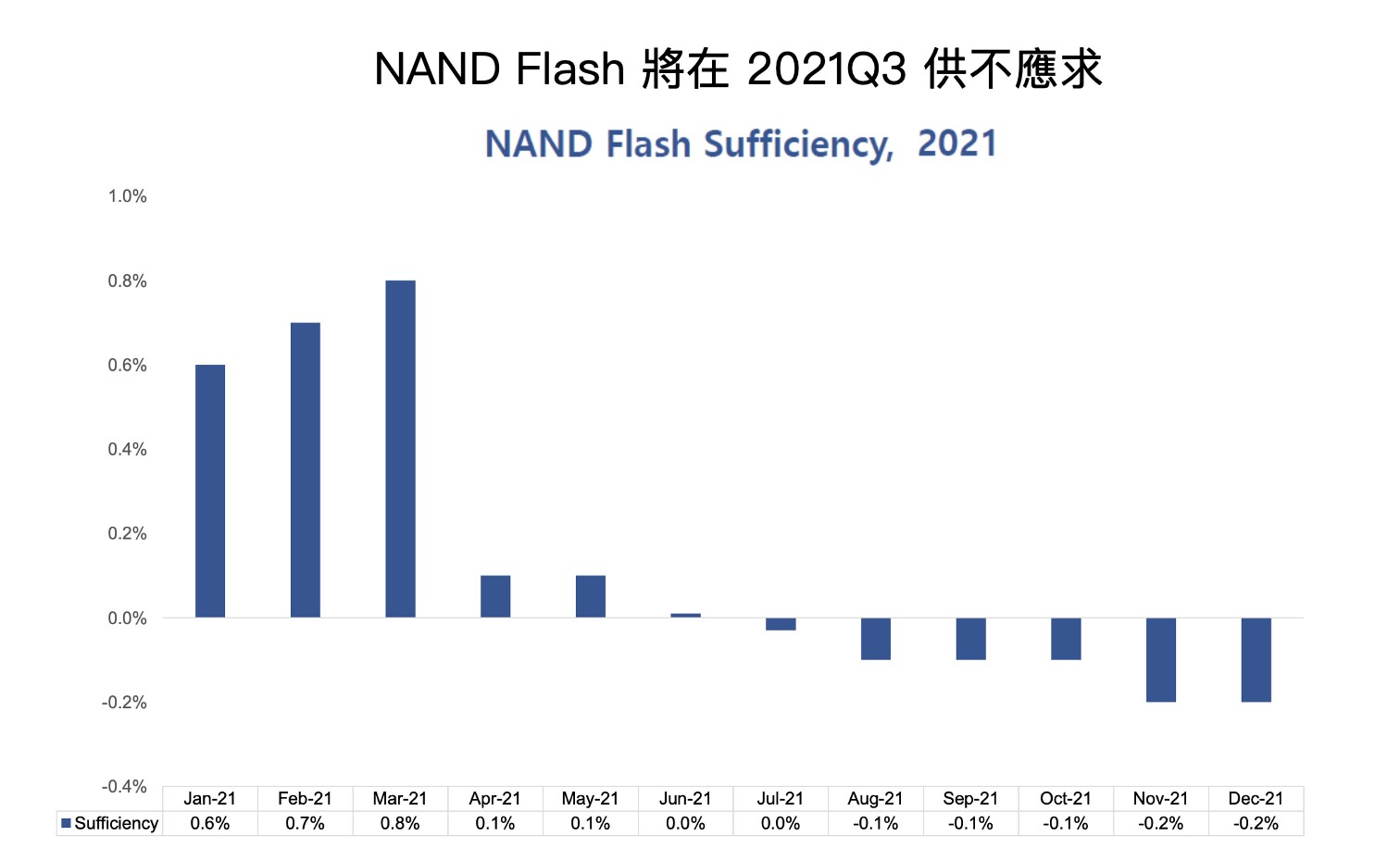

NAND-旺宏占比不高,但21H2成長可以期待:

雖去年NAND僅佔旺宏營收10%,但旺宏投注許多研發資源投入在3D NAND,和現行2D NAND相比,可大幅提升儲存效益,應用層面更廣泛,在研發進度方面,和主要客戶任天堂合作開發的48 層3D NAND已送樣並認證通過,預計可進一步鞏固雙方合作關係,且已拿到訂單,將於第4季開始量產,預期可進一步貢獻營收、毛利,而 96 、192層NAND預計將於今明年發表,惟目前沒有相關產能,且資本支出較龐大, 因此還在評估階段。

21Q1受德州暴風雪影響三星NAND出貨量,造成全球NAND缺貨,但來自機上盒、電視、伺服器和安控的需求上揚,擴大供需缺口,造成價格上揚,展望21H2,邁入電子旺季,NAND缺口可望再擴大,調研機構Trendforce預估Q3 NAND價格季增5~10%,記憶體下游模組廠宇瞻(8271)亦預期下半年NAND缺口擴大。

值得注意的是,中國的長江存儲主攻高容量 3D NAND,目前技術領先旺宏約一年以上(已進展到128層以上),NAND Flash 月產能約 5 萬片;據研調機構 TrendForce 數據指出,以位元數計算,長江存儲在全球 NAND Flash 市占率,今年將達 3.8%,且傳出其正進行擴產,21H2產能將開始翻倍,2022市占率可望擴增至 6.7%。然而七月初受到美國禁令影響,恐遭列入出口管制實體清單,從共和黨到民主黨,執政體系對中國科技的禁令有增無減,「中國製造」也許俗又大碗,但無法吃得安心,一旦列入管制清單,下游廠商要在目前供給依然緊繃下馬上拿到其他產能,都不是一蹴可幾的事,在美國對中國的態度無好轉下,推測此預期心理將持續造成轉單效應,NAND價格往上趨勢不變。

21Q3逢ROM旺季及Flash漲價,旺宏獲利將締新猷:

21H1在NOR/NAND價格推升下帶動旺宏NOR/NAND 部分營收放量,YoY +27.55%,Q2亦受惠價格上漲,認列存貨損失迴轉利益約2億(庫存利益),推升毛利率至39.1%,YoY +11.78%。

而隨著21Q3進入Switch銷售旺季及OLED版本將上市的拉貨,預估帶動21H2 ROM出貨和去年同期水準相當,且Flash部分產品打入車用供應鏈,終端需求提升,同業亦無大幅產能擴張下,價格可望持續走揚, 整體漲幅可望達5~10%,預期帶動21Q3營收達歷史新高145.81億元,QoQ+27.61%,YoY+33.04%,而因毛利較低的ROM營收占比大幅提升,預估毛利率降至38.46%,EPS1.52元,QoQ+46.63%,YoY+72.9%。

整體來說,21H2到2022的Flash產品供給缺口並不會被滿足,且毛利率較高的車用供應鏈、高容量的終端產品出貨比重有望持續增加,加上有任天堂這個穩定客戶支持ROM的營收下,即使出售6吋廠造成晶圓代工部分的營收下降,2022營收仍可望小幅增長,YoY +3.97%。

評價與結論

21H2受惠Switch OLED上市,預期旺宏ROM出貨可望與20H2相當,在產能並無大幅擴張下,NOR、NAND供需缺口持續,且因車用及高容量NOR出貨增加,帶動毛利率增長,預估旺宏2021年營收485.26億元,YoY+21.92%,毛利率38.08%,EPS 4.34元,YoY+49.65%,創近年新高。

展望後市,預期任天堂Switch改版將可驅動旺宏業績成長,而美中貿易爭端短期難落幕,預料記憶體供需失衡市況將會延續,2022年市況仍佳,旺宏逐步打入各車廠的車用供應鏈,預料將推動NOR的營收放量,雖公司出售6吋廠後,晶圓代工業務在21Q3起的貢獻大幅下降,然NOR及NAND的貢獻將超越此缺口,預估在產品組合改善後,有助毛利拉升。由此預估2022年營收511.58億元,YoY 3.97%,毛利率40.77%,EPS 5.25元,挑戰歷史新高。

旺宏股本為17.87億元,近3年發放股利各1.2元(殖利率約3.5%),以當前股價來看,屬中殖利率股。21Q2每股淨值21.2元,以目前股價44.1元來看,股價淨值比(PBR)約2倍、本益比(PER)13.65倍,相較於歷史處於均值,而因記憶體後市展望樂觀,認為有望挑戰區間上緣3倍,因此給予逢低買進評等。

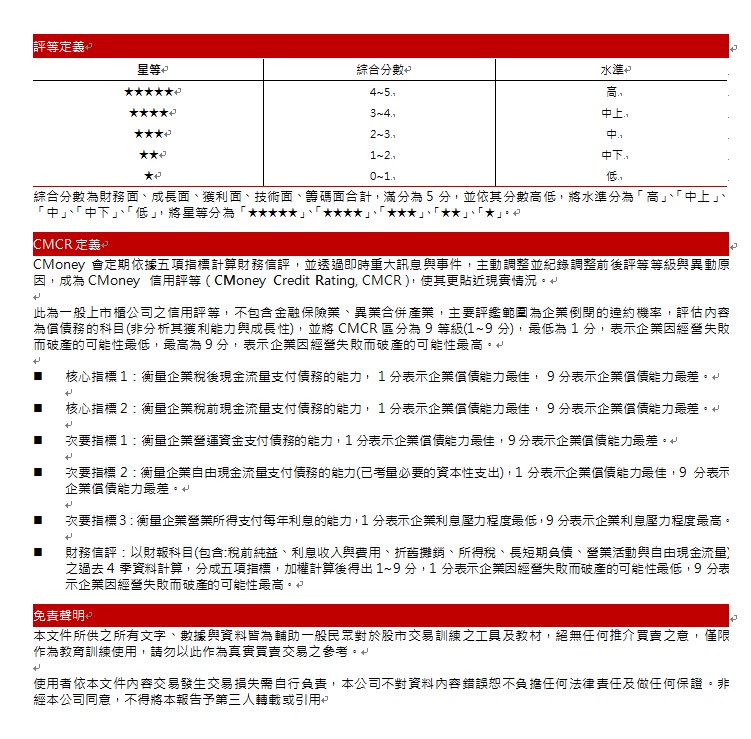

CMoney信用評等(CMoney Credit Rating, CMCR)就各面向評比,若以滿分為5分來看,公司在財務面分數0.41分,成長面0.71分,獲利面 0.79分,技術面 0.79分,籌碼面0.87分,綜合評比為 3.56分,屬於中上水準。

5月國內新冠疫情爆發,本土進入三級警戒造成市場恐慌,一度拖累旺宏股價跌破年線,所幸年線發揮支撐作用,隨後並反彈至3-4月平台整理區。而在5月下旬之後,旺宏股價在資金排擠效應下呈現橫向的窄幅震盪,投資人久盤不耐後,7月中旬賣壓大舉釋出讓股價跌破短均。觀察公司股價7月下旬之後在年線前止步,並逐漸打出短底型態,隨著21Q2亮眼的季報數據出爐,加以記憶體市況續揚,預期2021年獲利將創近年新高,2022年動能可再延續。在基本面支撐下,外資、投信買盤已有回升,預期將有助後續股價突破6/25黑K上影線的壓力,操作上,拉回短均附近仍可伺機偏多,區間因應。

*本文章之版權屬筆者與 CMoney 全曜財經,未經許可嚴禁轉載,否則不排除訴諸法律徒徑。

*本文章所提供資訊僅供參考,並無任何推介買賣之意,投資人仍須謹慎評估,自行承擔交易風險。

文章相關標籤

陳品璇 Sharon CMoney 研究員,信奉價值投資。 投資 = 機運+資金+預期差,機運沒有幾次,只能靠實力。 最喜歡的股市名言:基本面、技術面、籌碼面,不如同學在裡面。

- 【研究報告】頎邦(6147)股價和面板一起沉,但仍有高殖利率保護!

- 【研究報告】黯淡的記憶體、台積電法說、成熟製程有雜音!

- 【研究報告】台積電(2330)第三季財報亮眼,先進製程獨霸,中長線毛利50%...to higher!

- 查看更多文章

最新文章

- 股票虧損不敢賣? 3大關鍵指標,助你理性判斷賣股時機

14minutes ago

- AL財報亮眼、估值便宜,為何分析師給出『優於大盤』評等?

21minutes ago

- 輝達台灣總部選址消息 結合籌碼面利多指標 掌握盤中起飛士電

27minutes ago

- 總是買在高點、賣在低點?學會這3招,逆勢撿便宜也不怕

32minutes ago

- 5/20 午盤獵報:黃仁勳宣布開放這一技術!世芯-KY(3661)受惠猛攻漲停板!

35minutes ago

CMoney 研究員,信奉價值投資。 投資 = 機運+資金+預期差,機運沒有幾次,只能靠實力。 最喜歡的股市名言:基本面、技術面、籌碼面,不如同學在裡面。

想要收藏您喜愛的內容嗎?

加入會員即可收藏