殺價競敵陸續退出,4~11 月進入需求旺季,外資連 5 買

2023-04-24 18:29

更新:2023-04-24 18:29

觀望通膨升溫風險,四大指數費半獨黑

S&P Global公布的服務業採購經理人指數(PMI)小幅上升至53.7,觸及12個月高點,而製造業 PMI從49.2上升至50.4,創近6個月高,該報告凸顯美國製造業和服務業的活動皆出現穩步增長,釋出通膨升溫警報。並且, 5/3~4將召開利率會議,上週多位聯準會官員表態支持下月升息1碼。Fed理事庫克(Lisa Cook)上週五(21)稱,若數據顯示美國經濟依舊強勁,Fed恐將持續升息。

而就CME的FedWatch工具上週五(21)顯示,市場預計5月升息1碼的可能性高達88%。雖然美國財長葉倫(Janet Yellen)上週五(21)主持金融穩定監督委員會會議(FSOC)後宣布,將建立新框架及修訂指引,以便在金融風暴期間,更迅速針對非銀行金融企業,並採取監管行動。市場審慎追價意願不足,四大指數終場漲多跌少,漲跌幅介於-0.82%~+0.11%,其中費半獨黑。

銀行業動盪並未結束,美元指數暫收5日線下

美國4月Markit製造業PMI初值錄得50.4,高於市場預期的49.0,與前值的49.2,

美國4月Markit服務業PMI初值錄得53.7,高於市場預期的51.5,與前值的52.6,

美國4月Markit綜合PMI初值錄得53.5,高於市場預期的51.2,與前值的52.3,

意外高於預期且為連續第三個月保持在50以上,有別先前市場擔憂的經濟衰退預期,而就新訂單數據來看,錄得53.2,高於前值的50.8,也是2022/05以來高,其中以服務業表現尤為強勁,令公司得以將上升的成本轉嫁給消費者,導致產出價格創出7個月來最大漲幅。而企業為投入品支付的價格錄得61.2,高於前值的59.8,顯示通膨壓力出現上升跡象,

對此,標普全球首席企業經濟專家Chris Williamson表示,需求趨於上升連帶令通膨壓力重返焦點,並且本次數據的成長,有助解釋核心通膨率為何頑固盤據在5.6%的水準,也說明消費者價格通膨可能上升,或至少存在一定黏性。

而官員動向上,除了Fed理事庫克(Lisa Cook)發言推升Fed在5月份的升息預期以外,Fed傳聲筒Nick Timiraos卻於文中公開表示「現在最大的問題是,如果貸款減少,經濟將面臨多大程度的打擊。答案可能幾個月後才會明朗。」暗示銀行業動盪並未結束,並直言First Republic的財報將於今(24)日公佈,

加上長期儲戶已經意識到將資金轉移到貨幣市場共同基金(MMF)可以獲得更多獲利,中小銀行存款緩慢而穩定的存款外流的情況仍可能延續,同樣為銀行業帶來觀望,市場仍將等待First Republic財報作為評估銀行業動盪的風向球,美元指數上週五(21)日震盪收跌0.07%,持續消化月線壓力。

零售銷售額衰退幅度超過預期,英鎊續沿月線震盪

英國4月Gfk消費者信心指數錄得-30,高於市場預期的-35,與前值的-36,

數據表現為2022/02俄烏戰爭爆發以來最高,反應通膨雖持續處於雙位數情況,但工資快速成長和能源價格支援提振了4月份GfK指數,對此,GfK客戶戰略總監Joe Staton雖預計英國經濟2023年將避免衰退,但同樣示警,雙位數通膨仍是最令人擔憂的問題,且4月消費信心仍處於負值,遠低於0。

英國3月季調後零售銷售月率錄得-0.9%,低於市場預期的-0.5%,與前值的1.1%,

英國3月季調後零售銷售年率錄得-3.1%,符合市場預期,高於前值的-3.3%,

英國3月季調後核心零售銷售月率錄得-1%,低於市場預期的-0.7%,與前值的1.4%,

英國3月季調後核心零售銷售年率錄得-3.2%,低於市場預期的-3.10%,與前值的-3%,

由於高通膨和借貸成本上升,導致英國3月份零售銷售額衰退幅度超過先前預期,而就英國氣象局的月度氣候總結,上個月的降雨量高於平均水平,為自1836年有記錄以來第六個最潮濕的三月份,商家表示,惡劣的天氣條件是導致消費者3月份購物意願降低的因素之一,也導致百貨商店和服裝店的業績呈現不理想,3月份銷售額分別下降3.2%和1.7%,

英國4月製造業PMI錄得46.6,低於市場預期的48.5,與前值的47.9,

英國4月服務業PMI錄得54.9,高於市場預期與前值的52.9,

英國4月綜合PMI錄得53.9,高於市場預期的52.5,與前值的52.2,

S&P Global Market Intelligence首席商務經濟師Chris Williamson表示:「PMI數值反映經濟增長加速至一年來高位,服務業雖然十分興旺,但消費者對貨品的需求卻不盡人意。此外,或因利率上升,受訪企業對金融服務需求有所提高。廠房通脹壓力略見紓緩,但服務業則因需求攀升而出現價格漲幅壓力。」

PMI喜憂參半,加上零售銷售額衰退幅度超過先前預期,上週五(21)英鎊/美元一度失守月線,雖在美元指數回落讓出表現空間的背景下,逐步收復失土,終場僅收跌0.01%,仍順利收於月線上,但於確認站穩月線前,多方布局仍宜審慎。

歐元區PMI喜憂參半,歐元續守月線

法國4月製造業PMI初值錄得45.5,低於市場預期的47.8,與前值的47.3,

法國4月服務業PMI初值錄得56.3,高於市場預期的53.4,與前值的53.9,

法國4月綜合PMI初值錄得56.3,高於市場預期的53.4,與前值的53.9,

德國4月製造業PMI初值錄得44,低於市場預期的45.7,與前值的44.7,

德國4月服務業PMI初值錄得55.7,高於市場預期的53.3,與前值的53.7,

德國4月綜合PMI初值錄得53.9,高於市場預期的52.7,與前值的52.6,

歐元區4月製造業PMI初值錄得45.5,低於市場預期的48,與前值的47.3,

歐元區4月服務業PMI初值錄得56.6,高於市場預期的54.5,與前值的55,

歐元區4月綜合PMI初值錄得54.4,高於市場預期與前值的53.7,

綜上來看,數據喜憂參半,而由歐元區來看,雖然歐元區4月綜合PMI創11個月以來高,反應歐元區經濟復甦優於預期,服務需求同樣出現升溫,顯示消費者持續支出,只是製造業PMI創3年來低,且低於榮枯線,

漢堡商業銀行首席經濟學家Cyrus de la Rubia直言「整體大環境樂觀,但成長分佈非常不均衡,服務業蓬勃發展,製造業不景氣則加劇。就地區來看,法國工廠產出正顯著減弱,德國還能勉強支撐一點升幅。並且服務業價格漲勢將可能令歐洲央行(ECB)擔心通膨升溫,因服務板塊跟核心通膨有著緊密關連。」

上週五(21)日歐元/美元多方同樣保守,在美元指數讓出表現空間的背景下,終場震盪收漲0.17%。

美國經濟數據表現疲軟,金市收復2,000美元/盎司大關

金市上,「通膨、貨幣政策」仍為中長線多空的兩大施力點,近期市場焦點落於美、英、歐三大地區央行在5月份的升息動態,Fed 5月份升息預期走強,雖然上週五(21)英國、歐元區的製造業PMI數據皆有出現疲軟,但於服務業PMI數據表現卻優於預期,同樣推升通膨擔憂,進一步帶動英國央行(BOE)、歐洲央行(ECB)升息預期,且10年期美債殖利率上週五(21)震盪收漲1.08%,限制不孳息的金市多方表現空間,

上週五(21)黃金/美元終場震盪收跌1.08%,以1,983.06美元/盎司作收,再度失守3/17前高與月線、以及2000美元/盎司大關,宜再度降倉觀望等待搶回站穩月線。但由於經濟衰退的觀望仍存,經濟數據表現相對不利Fed短線上在「升息、衰退」之間取得平衡點,市場保守看待軟著陸預期,仍將持續留意Fed是否被迫調整升息步伐。

衰退預期仍存,布油未能搶回季線

油市上,由於市場對於經濟衰退的擔憂持續存在,上週五(21)在美、英、歐PMI數據陸續出爐後,顯示製造業確實出現疲軟跡象,縱然服務業PMI表現仍帶動綜合PMI表現,但同樣推升通膨預期,進而強化英、歐、美三大央行的升息預期,同樣不利於經濟活動前景。

雖然先前OPEC+意外減產,令供給面限縮仍為底部帶來支撐,上週五(21)美油、布油於連四黑後,分別於季線、4/3多方缺口下緣附近取得支撐後反彈,終場震盪收漲1.05%、1.15%,但通膨回落但距離各大央行2%目標仍有明顯差距,中期格局重點仍落於英、歐、美經濟數據,長線上「各國當局政策方針仍把通膨列為首要問題」於貨幣政策鬆口表態轉向前仍宜審慎,技術面上百元大壓為長線關鍵分水嶺。

智利宣布鋰礦產業國有化,Albemarle重挫10%

S&P500 11大板塊漲6跌5,非消費必需品、消費必需品2大板塊終場分別收漲1.10%、0.72,表現最佳,材料、能源2大板塊終場分別收跌0.88%、0.58%,表現較弱。成分股中,Baxter、HCA Healthcare終場分別收漲4.72%、3.85%,表現最佳,Albemarle、W. R. Berkley終場分別收跌10.00%、9.22%,表現最弱。

值得留意的是,全球第二大鋰礦生產國智利於上週四(20)智利總統Gabriel Boric在一項全國電視演說中,宣布將該國鋰礦產業國有化,以促進其經濟發展並保護環境。

Gabriel Boric表示,這是向可持續和發達經濟轉型的最佳機會,並強調,未來鋰礦合約制訂將只能透過受到國家控制的公私夥伴關係,且由國家控制,希望從Tesla等電動汽車龍頭以及其他企業的鋰需求中獲取更多利潤。

但SociedadQuímicay Minera de Chile(SQM)和Albemarle為Tesla、南韓電池公司LG Energy Solution和其他電動汽車和電池製造商提供產品,該政策將迫使智利境內SociedadQuímicay Minera de Chile(SQM)、Albemarle的業務控制權,轉移至國營企業。

雖然Gabriel Boric補充「不會終止現行合約」,但同樣表明「希望公司在合約到期前開放國家參與」,而Albemarle雖出面表示,智利當局的聲明對公司業務沒有實質性影響,將繼續就投資於智利鋰礦增長和使用新技術進行談判,卻未能為股價止血,上週五(21) Albemarle股價向下跳空跌破4/6前低後賣壓出籠,終場重挫10.00%。尖牙股漲跌互現,其中Meta跌幅0.08%,Amazon漲幅3.03%,Netflix漲幅0.81%,Apple跌幅0.98%,Alphabet漲幅0.11%。

Procter & Gamble調升財測,股價向上跳空創波段高

道瓊成分股跌多漲少,Procter & Gamble、Walt Disney終場分別收漲3.46%、1.53%,表現較佳。Intel、Dow Chemical終場分別收跌1.81%、1.49%,表現最弱。值得留意的是,擁有Febreze、Charmin、Tide等知名品牌的全球消費日用品巨頭Procter & Gamble上週五(21)公佈2023財年第三財季營運報告,

受惠第三財季Procter & Gamble再度於美、歐市場調漲價格,令旗下產品售價平均年增約10%,確實導致部分消費者轉向尋找替代品,於銷量部分年減3%,但漲價成果仍抵銷需求降低的影響,季度營收錄得200.7億美元,年增4%,優於市場預期的193.2億美元,毛利率48.2%,年增1.5個百分點,淨利34億美元,年增1.19%,EPS錄得1.37美元,優於市場預期的1.32美元,

執行長Andre Schulten 直言「漲價和提高生產力都是在目前大環境下持續經營的關鍵。並且,現階段雖然紙漿等商品的價格略為下降,但燒鹼、氨等原物料的成本仍在攀升,投入成本仍未見明顯減緩。」顯示Procter & Gamble調整價格反應通膨,而非犧牲消費者利益,且2023財年全年的有機銷售成長率將達到6%,優於先前預期的4~5%。激勵Procter & Gamble股價上週五(21)向上跳空大漲3.46%。費半成分股跌多漲少,Wolfspeed、Texas Instruments終場分別收漲1.68%、0.23%,表現較佳。台積電ADR、AMD終場分別收跌4.39%、1.86%,表現較弱。

金、傳撐場,加權量縮測季線

台股由資金面來看,上週五(21)美元指數終場收跌0.07%,失守5日線支撐,相對利於減緩新台幣多方觀望,而市場關注的台積電ADR上週五(21)向下跳空回補4/20缺口後跌幅擴大,終場收跌4.39%,不利電子多方季線攻防。盤前雖然韓股開低震盪,但日經開低走高,往平盤靠攏、令早盤電、金、傳三方開低走高,加權於季線取得支撐後回攻平盤,只是稍晚開盤的陸股開低震盪,港股於翻紅後也未能固守平盤,加上日經同樣翻黑,令加權翻紅後多方追價意願保守,維持平盤上震盪格局,

台積電(2330)開低震盪,加上聯電(2301)、鴻海(2317)多方持續熄火,令聯發科(2454)雖有回神,於突破5日線後漲幅一度擴大至2.41%,但買盤力道未能延續,終場漲幅收斂至1.65%,ABF出現低檔反彈態勢,南電(8046)、欣興(3037)終場分別收漲3.27%、2.20%,加上緯穎(6669)、國巨(2327)反彈,終場分別收漲3.65%、2.32%,非金電部分,則有台塑四寶回神,金融震盪助守多方,加權指數終場收漲23.88點,以15,626.87點作收,成交量1,766.30億,3大類股指數僅電子類股指數終場震盪收跌0.12%,29大類股指數漲多跌少,造紙、水泥2大類股指數終場分別收漲5.04%、2.13%,表現最佳,鋼鐵、半導體2大類指數終場分別收跌0.49%、0.47%,表現最弱。

OTC櫃買指數開低走高一度試圖強軋,千金股為今(24)日多方指標,譜瑞-KY(4966)終場收漲3.37%,信驊(5274)、力旺(3529)終場分別收漲1.53%、1.04%,但上週多方指標的生技未能明顯續強,指標保瑞(6472)雖於盤中一度大漲6.61%,卻逢月線與解套賣壓,終場漲幅收斂至1.97%,連帶令藥華藥(6446)翻黑收跌1.81%,中裕(4147)、合一(4743)、大樹(6469)分別收跌0.98%、0.79%、0.76%,電子紙龍頭元太(8069)雖獲低接買盤續進,盤中漲幅一度擴大至3.49%,但逢月線壓力,元太(8069)終場漲幅收斂至0.87%,暫處5日線與月線間整理腳步,OTC櫃買指數終場震盪收漲0.79%,仍不排除續往季線尋找支撐可能。

(首頁資料來源:籌碼K線)(註 : 以上僅為數據揭露,無推介買賣之意,投資人須自負交易風險)

【法人動向】

三大法人合計:-22.96億元

外資:-0.90億元

投信:+5.54億元

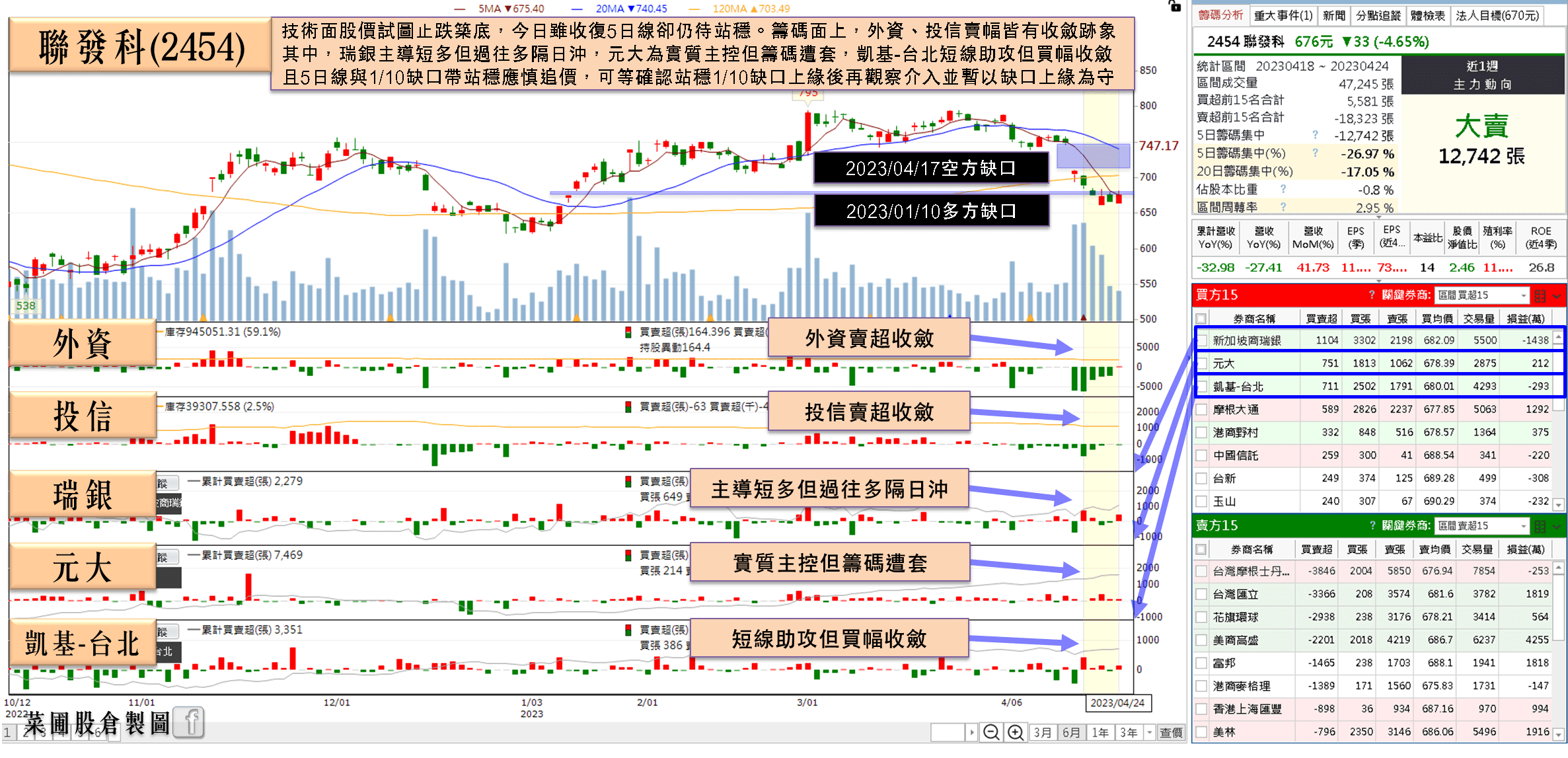

聯發科(2454)預計Q3推出天璣9200+

權值股部份,消費性市況不佳,連帶影響到智慧手機市場,其中旗艦手機晶片市場也難逃這波手機市況疲軟的窘境,不過由於旗艦手機晶片市場具備技術實力象徵性,且產品單價不易變動,以及高毛利等三大特性,因此成為聯發科(2454)積極搶攻旗艦手機晶片市場的關鍵。

供應鏈傳出,聯發科(2454)預計將在2Q23推出旗艦手機晶片升級版天璣9200+,將聯手中國一線手機品牌搶攻3Q23的手機市場。且因天璣9200+將為天璣9200的升級版,因此預計將同樣採用台積電(2330)4奈米製程,目前已經在台積電(2330)投片量產。

雖然自2H22以來,智慧手機市況就不斷轉弱,且在美國引領全球進入升息循環潮過後,手機市況就更為疲軟,旗艦手機市場買氣也同步下滑,但供應鏈庫存水位在1Q23就開始逐步好轉,預期在2Q23底前就有機會回到健康水位,待消費性市場復甦後,供應鏈拉貨力道就可望全面升溫。而聯發科(2454)旗艦升級版的天璣9200+將可望在3Q23搭載客戶端終端裝置問世,屆時將有機會替聯發科(2454)3Q23營運帶來額外成長動能。雖激勵今(24)日股價開高走高一度漲逾2.41%,突破5日線,但逢前段壓力,終場漲幅收斂至1.65%,5日線仍待站穩。

(資料來源:籌碼K線 菜圃股倉製圖)(註 : 以上僅為數據揭露,無推介買賣之意,投資人須自負交易風險)

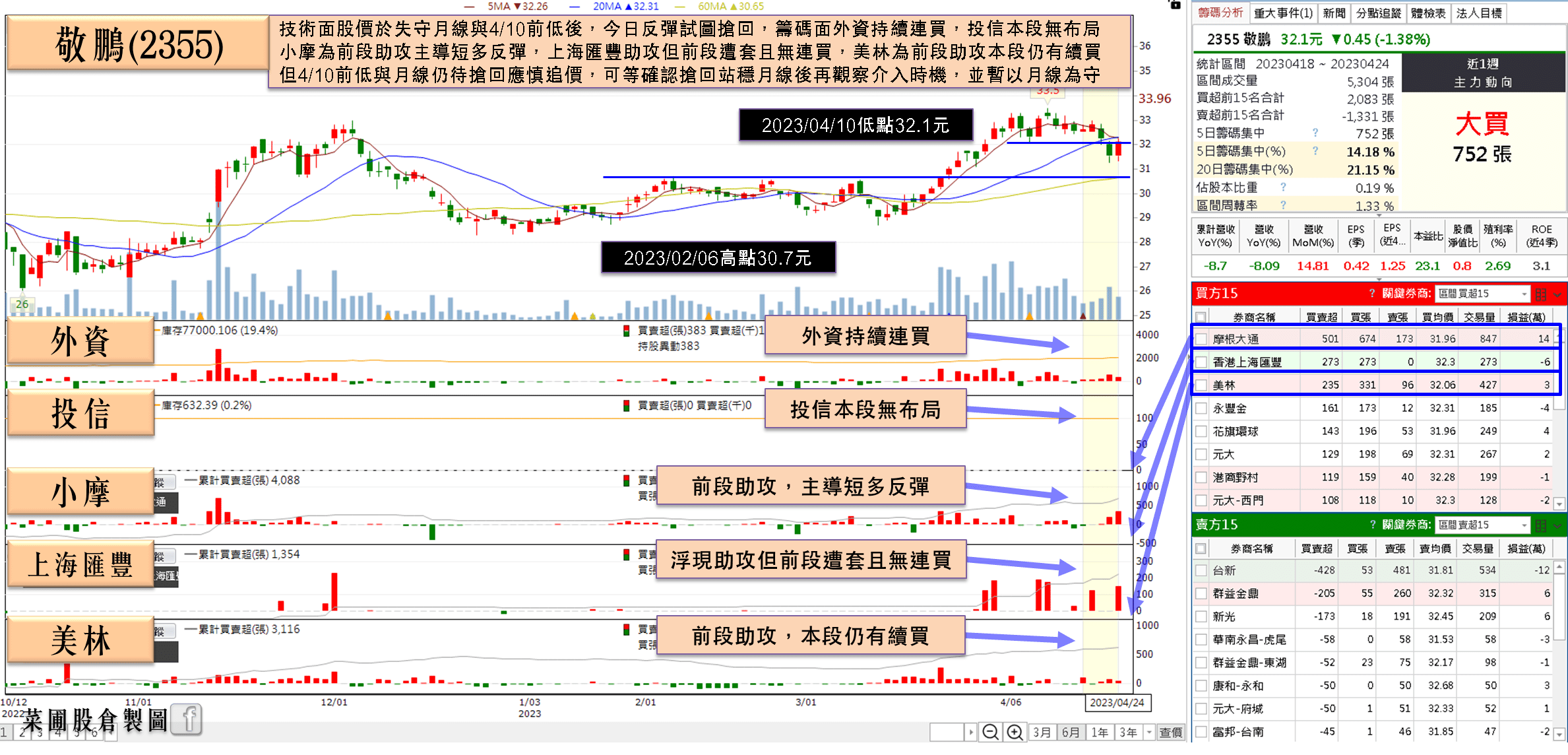

4-11月進入需求旺季,敬鵬(2355)外資連5買

個股部分,全球第二大汽車板廠敬鵬(2355)3月營收13.92億,月增14.81%,年增8.09%,1Q23營收39.7億,季減14.5%,年減8.7%,且4-11月進入汽車板需求的旺季,而市場殺價競爭對手陸續退出,加上2022年以來的漲價效益帶動,有助毛利率表現。敬鵬(2355)審慎樂觀看待,2Q23營運有望季增,2H23有望優於1H23,2023全年度營運表現可望年增,但並不諱言,全球金融環境動盪大仍是潛在變數。

敬鵬(2355)目前車用晶片供應短缺狀況逐漸改善,汽車板需求沒問題,營運毛利率也因報價的調漲而會有改善,只是營收仍要考量汽車產業下游車廠生產狀況,拉貨時快時慢,會影響營收認列,但是預期2023年汽車供應鏈會較順暢。

敬鵬(2355)目前有三大生產基地,台灣占生產54%、中國37%,以及泰國占9%,未來會在泰國加快生產產能布局,目標讓泰國廠先轉虧為盈,敬鵬(2355)主管指出,在目前的疫情解封同時,台灣敬鵬已對泰國廠完成 3 億泰銖的現金增資,在人員進出便利性增加後,可望依需求進行泰國廠的產能加以擴充。今(24)日股價翻紅後午盤浮現買盤拉抬,終場收漲1.74%,一度試圖上探月線。

(資料來源:籌碼K線 菜圃股倉製圖)(註 : 以上僅為數據揭露,無推介買賣之意,投資人須自負交易風險)

快速小結

整體而言,台股基本面上,IC設計廠法說會旺季將在本周開跑,網通IC設計廠瑞昱(2379)上週五(21)率先釋出2Q23展望,本週三(26)將是高速傳輸介面廠譜瑞-KY(4966),本週四(27)射頻IC廠立積(4968)接棒法說,本週五(28)則由IC設計龍頭聯發科(2454)法說壓陣,除2Q23營運展望之外,智慧手機、PC及物聯網等消費性市況是否有回溫跡象同樣亦會是聚焦重點。

今(24)日加權指數終場收漲23.88點,以15,626.87點作收。技術面加權早盤向下測試月線支撐,雖維持「加權站穩年線後向上劍指萬七」的看法,但同樣應留意,美國經濟數據顯示消費力道後市出現疑慮,為經濟面帶來觀望,加上本週又除Alphabet、微軟和亞馬遜等科技巨頭陸續發布首季業績,又將逢5/1連假,於5/1連假後又有非農公佈,對於量能看法仍相對保守,故不應排除短線回測季線尋找支撐的可能,仍同樣保持「月線失守仍宜適度降倉」以及「前段漲多族群,如開高未能延續氣勢,宜留意追價風險」的看法。

免責宣言

本文所供資訊僅供參考,並無任何推介買賣之意,投資人應自行承擔交易風險。

如果喜歡我的文章,可以追蹤我的粉絲頁《菜圃股倉》

文章相關標籤

蔡誠圃 菜圃股倉網站:http://www.tpshouse.tw FB社團:http://bit.ly/2utDtRJ FB粉絲頁:http://bit.ly/2UYQRcc - 從小偏好儲蓄,於2007年時受朋友分享在股市的獲利過程啟發,開始對股市產生好奇,於是在儲蓄本金的過程中持續學習投資,目前撰寫儲蓄銜接股市初階的教學文章,希望能藉此協助初學者找出適合自己的投資法。

- Q1 EPS 創歷年同期次高,投信連 4 買挑戰季線

- 【匯金油整理】美超微調降財測,盤後一度暴跌18%

- 【匯金油整理】IBM 宣布對美國加碼投資 1,500 億

- 查看更多文章

最新文章

- 富邦媒(8454):高成長、高配息,少數持續獲利的電商企業!

10hours ago

- 凱基優選高股息30(00915):2024 年台股高息 ETF 總報酬冠軍

10hours ago

- 『存股不離可轉債』軟體創新高可轉債排行統計與心得分享-2025-04-30

12hours ago

- 資安國家隊成形,這三家公司股利越發越多!

13hours ago

- 美股【美超微 Super Micro,SMCI】2025 Q3 財報總整理

13hours ago

菜圃股倉網站:http://www.tpshouse.tw FB社團:http://bit.ly/2utDtRJ FB粉絲頁:http://bit.ly/2UYQRcc - 從小偏好儲蓄,於2007年時受朋友分享在股市的獲利過程啟發,開始對股市產生好奇,於是在儲蓄本金的過程中持續學習投資,目前撰寫儲蓄銜接股市初階的教學文章,希望能藉此協助初學者找出適合自己的投資法。

想要收藏您喜愛的內容嗎?

加入會員即可收藏